SOTTO-CAPITALIZZAZIONE DELLE IMPRESE ITALIANE

Articolo di Simone Lolli

Per apprezzare a pieno il tema di Sotto-Capitalizzazione (o Sotto-Patrimonializzazione) delle aziende Italiane, bisogna prima avere chiari dei concetti di base sulla Struttura Finanziaria di un’Impresa.

Cos’è la Struttura Finanziaria di un’impresa?

Il Management di un’Azienda, dopo aver quantificato il Fabbisogno Finanziario Netto, ossia la quantità di finanziamento necessaria, deve scegliere le fonti più adatte per reperire il finanziamento necessario.

Per struttura finanziaria si intende proprio la composizione, ossia il “peso”, delle singole fonti di finanziamento che ricopriranno il Fabbisogno Netto, ossia che costituiranno le passività ed il Patrimonio Netto.

Quindi in modo semplificato con Struttura Finanziaria si intende sostanzialmente il rapporto tra Debito e Mezzi Propri (Equity), rappresentabile mediante dei semplici indici di “Leverage”, ossia di Leva Finanziaria, quali:

- l’indice di Confronto:

- l’indice di Composizione:

La scelta di tale struttura riguarda il medio-lungo periodo ed implica la considerazione dell’azienda nel suo insieme, nella sua globalità.

Dell’indice di indebitamento e della composizione ottimale di Struttura finanziaria si occupa il Management in quella che viene chiamata la Politica di Finanziamento, la cui importanza è tale da essere riconosciuta come uno dei fondamentali Driver di Management Aziendale necessari, per il raggiungimento dell’obiettivo globale di Massimizzazione del Valore per l’azienda.

Il Problema della Sotto-Capitalizzazione in Italia

La

situazione delle imprese Italiane è molto particolare.

Infatti,

la natura del tessuto imprenditoriale dell’Italia, composto da

pochissime grandi imprese, poche medio-grandi, e per la stragrande

maggioranza piccole-micro imprese (<20 dipendenti),

determina un fortissimo sbilanciamento nel reperimento delle Fonti, spostato essenzialmente verso il Debito, appunto.

Quindi le imprese italiane sono fortemente indebitate, e tendono a reperire il capitale mediante poco Equity.

Per capire meglio questo effetto di sbilanciamento, basta considerare che un indice di Leverage, ritenuto ottimale per chi presta soldi, viene indicato, da manuale contabile degli indici, in un rapporto ![]() .

.

Nella realtà del nostro tessuto produttivo, che vede 4 milioni di imprese, il 90% di esse ha un Leverage ![]() , il che significa rispettivamente 3-4-5 € di Debito per 1€ di Equity ad esempio.

, il che significa rispettivamente 3-4-5 € di Debito per 1€ di Equity ad esempio.

Per questo si parla di Sotto-Capitalizzazione delle imprese nel nostro contesto produttivo, intendendo appunto per capitale l’Equity.

Effetto dovuto a più concause

Quando si parla di Sotto-Capitalizzazione si deve tener conto principalmente di due importanti concause.

Da una parte bisogna considerare che esiste un principio soggettivo, generalmente condiviso, per il quale l’imprenditore preferisce rischiare con i soldi della banca piuttosto che con i propri.

Dall’altra parte, però, va anche messo in evidenza il carattere incentivante di un sistema fiscale distorto, il quale, nel nostro caso, nel corso degli anni, ha spinto le imprese al massiccio utilizzo del debito rispetto all’Equity.

Infatti, il Fisco storicamente ha permesso alle imprese di dedurre gli interessi passivi (Lato Debito), in quanto considerati Costi Inerenti di impresa (es: se l’impresa accende un un mutuo per comprare un impianto, allora gli interessi passivi, così generati, fanno parte dei costi sostenuti per arrivare al “prodotto” realizzato dall’azienda tramite l’impianto stesso), ma non ha ugualmente permesso alle aziende di dedurre i dividendi (Lato Equity).

In questo modo, ha lanciato alle aziende un segnale di vantaggio nel prendere Debito anziché Equity.

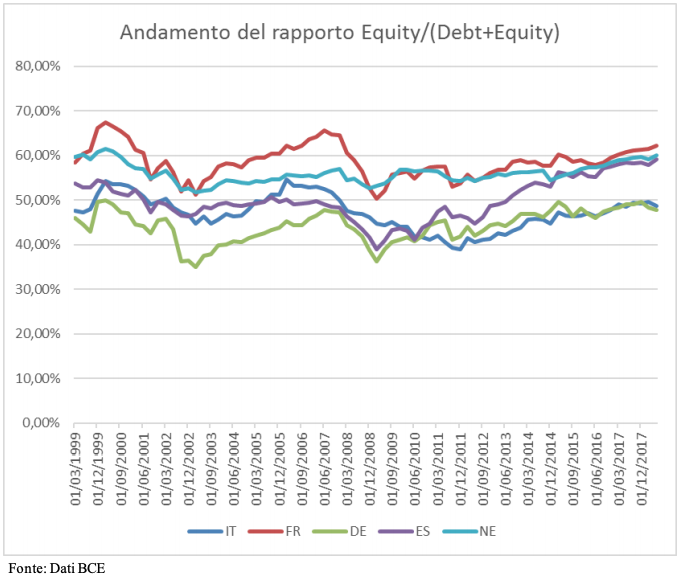

Questo ha fatto si che nel tempo le nostre imprese si siano progressivamente sotto-capitalizzate, rispetto agli altri principali paesi Europei, come si osserva dal seguente grafico, basato sui dati della BCE (Banca Centrale Europea):

Le conseguenze per le nostre Aziende

Il forte Indebitamento, rispetto all’Equity, porta delle conseguenze in termini di sostenibilità della crescita e di probabilità alla sopravvivenza dell’azienda.

Questo succede perché l’imprenditore ha poca capacità di mettere soldi dentro all’azienda, in quanto è un piccolo imprenditore, non si è quotato e quindi non ha raccolto soldi dal mercato.

Infatti, si parla di un’imprenditoria a conduzione familiare, in cui i soldi dipendono da quella stessa famiglia, il che non permette di costruire un patrimonio.

Come risolvere questo problema?

Tendenzialmente,

i molti interventi governativi, diretti a cercare di limitare questo

forte sbilanciamento tipico della situazione italiana, si possono

distinguere in due categorie:

- DISINCENTIVO (“Bastone”): basato sul rendere INDEDUCIBILE parte, o anche

tutti, gli interessi passivi.

Tendenzialmente negli anni, quando i governi hanno agito usando il “bastone”, si sono concentrati sul dire, ad esempio in riferimento all’IRAP, che gli interessi passivi sono parzialmente deducibili.

Quindi l’azienda ha convenienza nell’evitare il Debito e ricorrere all’Equity.

- INCENTIVO (Carota): basato sull’incentivare l’Equity per le aziende, rendendolo più conveniente.

Questo è quello che negli anni, con misure diverse, hanno tentato di fare vari governi.

Perché ancora non ci si è riusciti?

Negli ultimi 22 anni si sono susseguiti una serie di governi che hanno continuamente smontato quanto costruito dai precedenti.

A prescindere dal livello di efficienza del meccanismo utilizzato da ciascuno di essi, quello che si vuole sottolineare in questo articolo è la continua instabilità generata dal molteplice ripetersi di un atteggiamento “cancella e sostituisci”, che è stato portato avanti in questi anni dai governi.

Questa instabilità è motivo di insicurezza e perdita di fiducia per gli investitori e gli imprenditori nei confronti della prosperità delle attività Italiane.

Infatti, la cosa che essenzialmente richiede e vuole un imprenditore dal governo è la Stabilità, avere Regole Precise, Chiare e Stabili su cui poter fare affidamento ed intorno alle quali poter costruire una struttura finanziaria equilibrata e pensata per la crescita e lo sviluppo.

E questo fino ad ora non è avvenuto durante il cambiamento dei governi.

Il Problema dell’Instabilità Governativa: Time-line 1998-2020

Nel 1998 ad esempio, il ministro Visco vide che il fenomeno della Sotto-Patrimonializzazione delle nostre imprese era molto marcato, ed allora immise degli incentivi alla patrimonializzazione, al tempo chiamati DIT “Dual Income Tax”.

Secondo

questi incentivi, dato che l’impresa aumentando il Debito riceveva

un beneficio fiscale, se l’impresa avesse aumentato l’Equity

avrebbe ricevuto un beneficio fiscale maggiore, rispetto a quello

ricevuto con il debito.

Si trattava appunto di un intervento di

Incentivo (“Carota”).

Oltre a questo beneficio, però, venne aggiunta anche un’imposta IRAP, che rappresentava il “bastone annesso alla carota”, in quanto gli interessi passivi ai fini IRAP non risultavano essere deducibili. Ma si trattava comunque di un disincentivo di poco peso.

Questo meccanismo stava funzionando molto bene, portando risultati di crescita e di maggior propensione all’Equity per le aziende.

Infatti, tutti gli imprenditori che negli anni dal 98 fino al 2002 dovevano decidere se fare Debito od Equity, normalmente avrebbero fatto debito, ma, grazie a gli incentivi fiscali DIT, cominciarono a fare Equity, potendo inoltre patrimonializzarsi e diventare così più robusti.

Quindi, facevano un patto con lo Stato, secondo cui, da quando decidevano di inserire Equity fino a quando sarebbe esistita l’impresa, ogni anno avrebbero generato, tramite l’Equity, un beneficio fiscale.

Però, successivamente venne tradito il patto, in quanto il meccanismo venne smontato con il cambio di governo nel 2002.

Nel 2011, capendo l’importanza di un meccanismo simile, venne introdotta dal governo Berlusconi IV, nel decreto “Salva Italia”, una manovra presentata dal Ministro Tremonti, nella quale venne introdotta un’imposta chiamata ACE “Aiuto alla Crescita Economica”, che funzionava in modo molto similare alla DIT, con piccole differenze annesse.

Veniva infatti dato un beneficio a chi immetteva Equity invece del Debito.

Gli imprenditori ripresero fiducia, in quanti erano già passati per un annullamento nel 2002. Il governo aveva capito lo sbaglio e quindi la necessità di doverla re-inserire.

Nuovamente, però, l’agevolazione venne soppressa successivamente con la legge di bilancio 2019, per mettere dentro un’altra agevolazione di maggior complicazione, chiamata MINIRES che, a differenza dell’ACE non era di natura incrementale.

Infine, recentemente, è stata re-introdotta l’ACE con la legge di bilancio 2020 (articolo 1, comma 287, legge 160/2019) con decorrenza 2019.

La Cura

Imparando da quello che è stato fatto nel passato ed a prescindere da qualsiasi osservazione di natura Politica, il virus del nanismo imprenditoriale e quindi della sotto-capitalizzazione può essere curato definitivamente dando alle imprese un vaccino, composto da una buona dose di stabilità governativa ed una restante parte di Politica Fiscale Non Distorsiva.

FONTI:

- Conoscenze personali dovute a studio e corsi accademici.

- https://st.ilsole24ore.com/art/norme-e-tributi/2012-01-16/incentivi-crescita-batte-081907.shtml?uuid=AaF1vZeE&refresh_ce=1

- http://my.liuc.it/MatSup/2006/F83061/Lezione%206.pdf

- https://it.wikipedia.org/wiki/Governo_Berlusconi_IV#Ministri

- https://www.ipsoa.it/wkpedia/ace