Caso Evergrande: cosa sta succedendo alla holding immobiliare cinese

--FILE--View of a logo of Evergrande Group on a high-rise office building in Shenzhen city, south China's Guangdong province, 20 August 2016. China Evergrande Group plans to inject almost all of its property assets into a Shenzhen company, orchestrating a backdoor listing in mainland China aimed at boosting its valuation and making it easier for the heavily indebted company to raise any funds. Evergrande said on Monday (3 October 2016) it will become the controlling shareholder of Shenzhen Special Economic Zone Real Estate & Properties (Shenzhen Real Estate) after the state-backed Shenzhen developer issues new shares and cash to an Evergrande subsidiary in exchange for China property assets. Shares of Evergrande, China's second-largest developer by sales and the country's most indebted property firm, jumped 8.8 percent by midday on Tuesday, outperforming a flat broader market.

La ripresa post-Covid per Pechino è stata più complessa di quanto ci si potesse aspettare. Sicuramente le tensioni geopolitiche e la timidezza dei mercati interni (ne parliamo in questo articolo: Il commercio cinese rallenta: crollo export a luglio) non hanno aiutato l’economia cinese a recuperare il terreno perso a causa della pandemia, deludendo le aspettative degli analisti. Soffermiamoci sul caso Evergrande tra successi e crisi più recente.

Le cause del rallentamento dell’economia

Basti considerare come la crescita del PIL rispetto all’anno scorso si sia attestata “solo” sul +6,3%, al di sotto del +7,3% atteso. Inoltre, osservando i trimestri, l’ultimo ha registrato una crescita del PIL del +0,8%, decisamente stridente rispetto al +2,2% del trimestre precedente.

Le cause principali sono tre: calo delle esportazioni, calo dei consumi interni e stagnazione del mercato immobiliare. Proprio su questo fronte è arrivata la notizia della presentazione a New York, da parte della società Evergrande, dell’istanza di fallimento. Non si tratta di un cigno nero, quanto piuttosto di un nuovo capitolo della storia del gigante immobiliare cinese: una storia di successo ma dal finale (forse) amaro.

Le origini di Evergrande

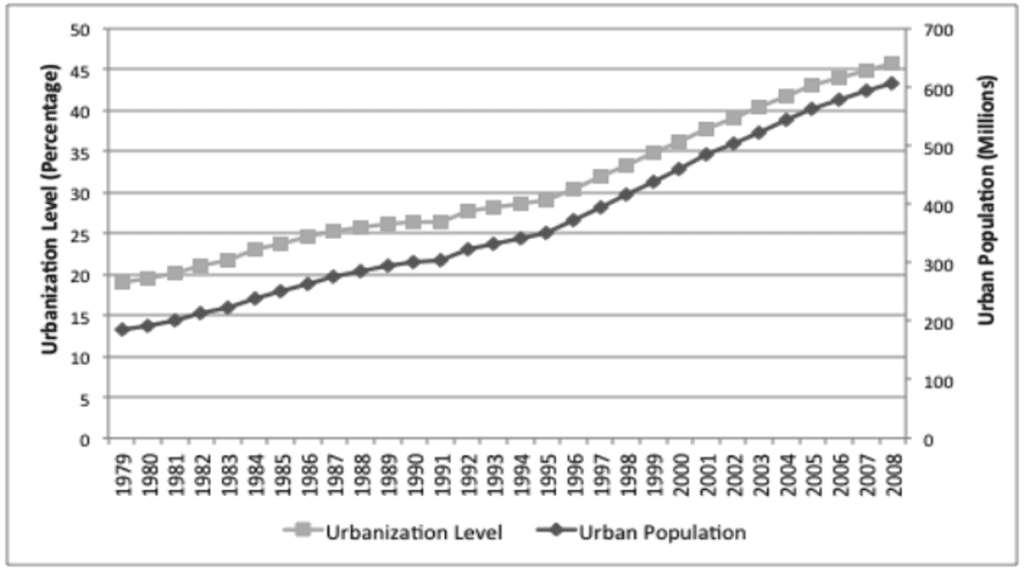

La società Evergrande (nata Hengda) fu fondata nel 1996 a Guangzhou da Hui Ka Yan, futuro terzo uomo più ricco della Cina. La società si inserì in un contesto di forte crescita del settore immobiliare cinese, spinto dalla seconda fase (1979-1998) di urbanizzazione, con una crescita del tasso di urbanizzazione del +15%.

Crescita del tasso di urbanizzazione. Credits: China Statistical Yearbook 2009.

Negli anni successivi, seguendo una strategia di espansione per linee esterne e di diversificazione, la società ampliò il proprio portfolio di attività includendo partecipazioni in diversi settori: l’automotive, il turistico, il calcistico, l’intrattenimento e altri. Molto presto la società si affermò come una delle principali realtà economiche della Cina, quotandosi nel 2009 alla borsa di Hong Kong, con un IPO di 722 milioni di dollari; tuttavia, parallelamente, Evergrande diventò la società immobiliare più indebitata al mondo. All’apice del proprio successo, Evergrande controllava un totale di 565 milioni di mq di development land, con progetti attivi in 22 città (da citare il progetto della realizzazione dell’isola artificiale di Haihua).

Caso Evergrande: la crisi e il default del 2021

I segni di una certa fragilità finanziaria eran già evidenti, anche se erano nascosti dai numeri enormi che la società muoveva e dal crescente numero di progetti che venivano avviati. Tali fragilità si manifestarono prepotentemente nel 2021, quando sia Fitch che Moody’s ridussero il rating della società, evidenziando la necessità di ridurre la propria posizione debitoria (che allora ammontava a circa 23 miliardi di dollari).

Ad aggravare la situazione si aggiunse, già nel 2020, la regola imposta dal governo cinese delle “tre linee rosse”, che limitarono l’accesso ai prestiti per le società immobiliari in base a tre indici: debt-to-cash, debt-to-equity e debt-to-assets. Tali regole restrinsero la possibilità per Evergrande di ottenere la liquidità necessaria a pagare i debiti, sfiorando il default a settembre del 2021 su un bond estero da circa 83 milioni di dollari. A questo punto, la direzione strategica della società puntò verso la vendita di alcuni assets, riuscendo in un primo momento a chiudere un deal da 1,5 miliardi di dollari, fallendo, però, l’accordo per un secondo deal da circa 5 miliardi di dollari. Il mancato accordo portò ad un calo in borsa del -13,6%.

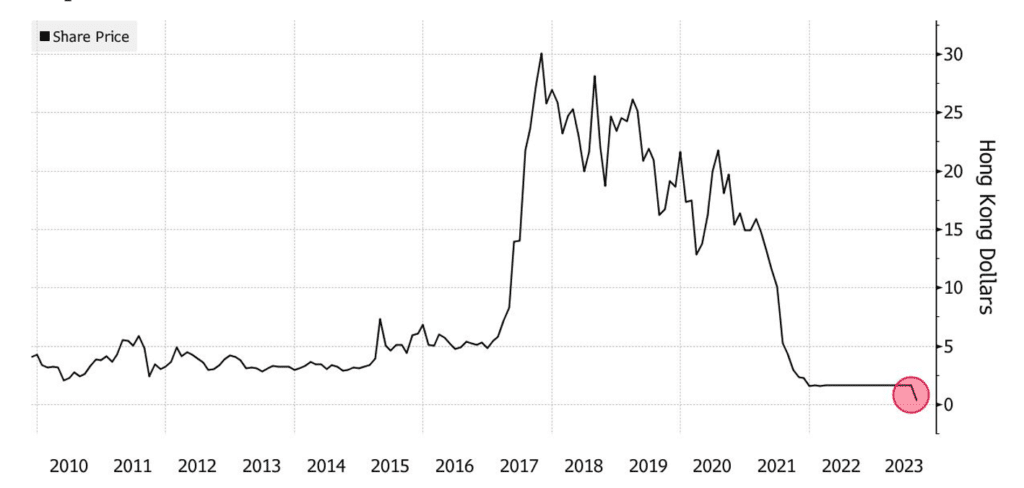

Nonostante alcuni rumors affermarono che il governo cinese avviò un processo di ristrutturazione del debito, per la fine dell’anno l’azienda non riuscì a pagare gli interessi su un bond emesso in dollari. Questo comportò un ulteriore downgrade del rating da C a RD: la società dovette dichiarare così il default. Nel 2022 si tentò di imbastire un progetto di ristrutturazione del debito che non portò ad alcun successo; contemporaneamente, il titolo venne sospeso sulla borsa.

Andamento del prezzo delle azioni Evergrande sulla Borsa di Hong Kong (da notare il crollo nel 2021 e la sospensione del titolo nel 2022). Credits: Bloomberg

Caso Evergrande: cosa sta succedendo nel 2023

Nel 2023 la società dichiarò perdite per l’anno 2022 pari a circa 14 miliardi dollari, con un debito complessivo di circa 340 miliardi di dollari. Con questi numeri, ad agosto di quest’anno, la società ha presentato un’istanza di fallimento presso il tribunale di New York, colpendo violentemente i mercati finanziari e risvegliando l’incubo del 2008 e della Lehman Brothers.

Anche se le preoccupazioni (comprensibili) e il rischio che il terremoto Evergrande possa innescare un effetto domino sui mercati finanziari non sono da sottovalutare, è importante precisare che Evergrande, almeno per il momento, non sta fallendo. Infatti, l’istanza presentata a New York si avvale del capitolo 15 del bankruptcy code statunitense, che di fatti protegge gli asset che l’azienda possiede negli Stati Uniti. Tale scelta, quindi, sembrerebbe rientrare nel normale processo di ristrutturazione del debito.

Nonostante le comunicazioni dell’azienda, i dubbi e le paure restano, ma, al momento, l’economia cinese, pur barcollando, sembra riuscire a limitare i danni. Quel che è certo, però, è che la storia di Evergrande non è ancora finita: anche se il ritorno in borsa è stato disastroso (-87%), c’è ancora spazio per altri capitoli.

Articolo a cura di Michele Rosano