Finanziare il debito pubblico tramite mutuo: una proposta non convenzionale

Quasi tutti gli economisti riconoscono che il più grave e urgente problema che soffoca l’economia italiana è l’eccesso di debito pubblico. Se il debito pubblico continua a crescere con questa dinamica diventerà insostenibile. La crescita reale del PIL italiano prevista per il 2018 è dell 1,2%, l’aumento dell’inflazione sarà pari a 0,9%, quindi la crescita nominale è del 2,1%, mentre gli interessi che paghiamo ai mercati finanziari si attestano attorno al 3,5% del PIL. L’Italia produce ogni anno più debito che reddito.

Come risolvere il problema ed evitare una crisi verticale dell’economia italiana?

A chi dovremmo restituire il debito di Stato?

Prima di tutto è importante rispondere ad una precisa domanda; chi detiene il debito pubblico italiano?

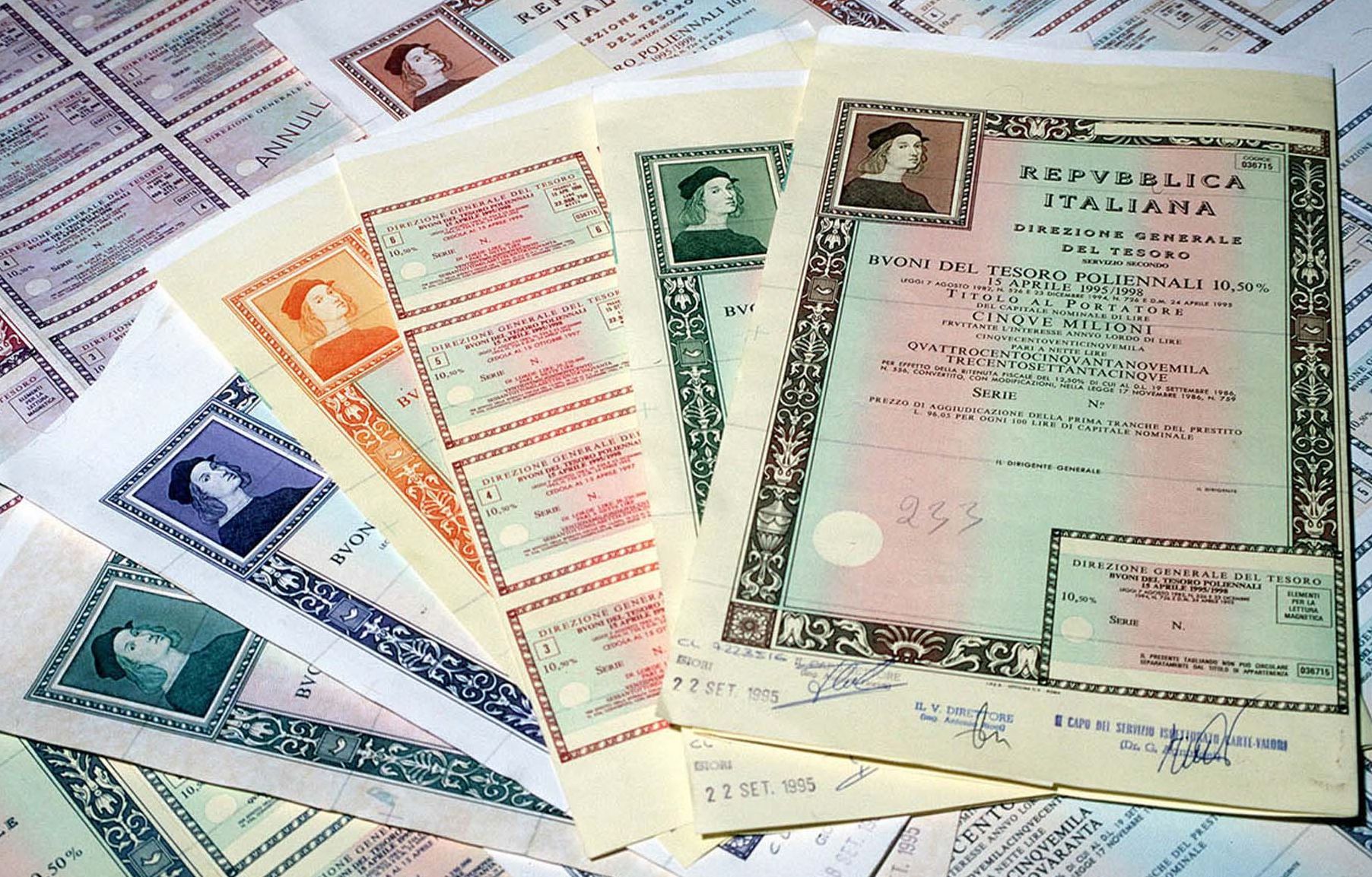

Gli investitori stranieri contano per circa il 30% (di cui circa la metà in mano alla BCE), le banche il 29%, le assicurazioni il 21% e Banca d’Italia circa il 15%. Le famiglie italiane detengono ormai soltanto il 5% del debito pubblico quindi non investono più nei titoli pubblici del loro Paese.

Una proposta non convenzionale

L’economista tedesco Richard Werner ha presentato una soluzione che a suo dire sarebbe efficace e immediata per diminuire il debito pubblico.

Secondo l’economista lo Stato si dovrebbe far prestare i soldi direttamente dalle banche commerciali invece che indebitarsi ,come fa attualmente, con i mercati finanziari emettendo titoli negoziabili (BOT, BTP, CTZ…).

Come farlo in concreto?

Secondo Werner, i Governi nazionali dovrebbero preferibilmente indebitarsi direttamente con le banche private accendendo dei prestiti di lunga durata a bassi tassi di interesse per finanziare i deficit pubblici.

È possibile notare che nella quasi totalità dei casi, i prestiti concessi dalle banche ai grandi e enti economici hanno tassi di interesse notevolmente più bassi di quelli applicati sul mercato finanziario.

Attualmente per un prestito a 10 anni si applica un TAEG di poco superiore al 2% (contro il rendimento dei BTP decennali che ora si attesta al 3,4%).

Bisogna anche considerare che verosimilmente uno Stato potrà avere un peso contrattuale notevole riuscendo a spuntare un tasso più favorevole.

Benefici per il settore bancario e per l’Economia

Anche le banche potrebbero guadagnare dei notevoli vantaggi prestando soldi allo Stato. Innanzitutto questi prestiti non sono valutati con il metodo mark to market e quindi rappresentano una voce contabile stabile e non soggetta a variazioni negative nelle fasi di crisi; inoltre, secondo le regole di Basilea i prestiti allo stato sono classificati come sicuri, non richiedono di essere coperti da un incremento di capitale della banca prestatrice, e possono anche essere utilizzati come collaterali presso la BCE. Così le banche avrebbero il miglior rapporto capitale/rischio e potrebbero anche offrire più credito all’Economia reale (evitando le situazioni di Credit Crunch).

Il metodo è già stato utilizzato

Una soluzione simile a quella attualmente proposta da Werner venne adottata in Gran Bretagna durante la Seconda Guerra Mondiale quando,su consiglio dell’economista John Maynard Keynes, il Tesoro britannico si fece prestare dalle banche dei fondi all’1,125% di interesse.

Protezione verso le speculazioni

Infine questa soluzione ha un merito di fondamentale importanza: essa permette di tenere sotto controllo il debito e di non esporlo alla speculazione di soggetti nazionali e stranieri che, ovviamente, mirano al loro profitto e non all’interesse nazionale. Tali soggetti indubbiamente sono più propensi a “fuggire” nelle situazioni di crisi, cioè proprio nei momenti in cui c’è più bisogno di capitali.

Banche pubbliche? Meglio evitare

Riprendendo la proposta di Werner l’attuale Ministro Paolo Savona si spinse ad ipotizzare che in Italia una banca pubblica, per esempio MPS, conceda prestiti di lungo periodo allo stato funzionando anche come calmiere nei confronti del mercato finanziario. Secondo l’economista quota parte degli interessi maturati sui crediti concessi allo Stato ritornerebbe allo Stato azionista sotto forma di dividendi sugli utili con vantaggio per le casse pubbliche.

Il problema è che se MPS si comportasse in quel modo dimostrerebbe di essere parte attiva della Pubblica Amministrazione e, di conseguenza, le passività in essere andrebbero conteggiate nel debito pubblico.