Il mercato primario: conoscere le aste

Titoli di stato buoni del tesoro poliennali BTP. Image by Carino Carlo

Il mercato mobiliare costituisce, insieme al mercato creditizio, il mercato finanziario. Questo è l’insieme di scambi aventi per oggetto strumenti finanziari. Le negoziazioni effettuate sul mercato mobiliare sono caratterizzate dalla possibilità di poter essere costituite anche prima della scadenza naturale dello strumento finanziario. A seconda che i titoli scambiati siano o non siano di nuova emissione, parliamo rispettivamente di mercato primario e secondario. Concentrandoci sul mercato primario, proviamo a capire il funzionamento delle aste, sua principale forma organizzativa.

Il mercato primario

L’obiettivo degli emittenti è quello di reperire dei fondi, assumendo il rischio di non riuscire a collocare l’intera emissione. La forma organizzativa di tale mercato che più ci può interessante è rappresentata dalle aste. Questa tipologia di collocamento di strumenti sul mercato è differente dal collocamento pubblico o privato perché il prezzo a cui l’emittente è disposto a vendere i titoli, non è comunicato preventivamente. Gli aggiudicatari, dunque, pagheranno un prezzo stabilito attraverso l’incontro dei potenziali acquirenti. Esistono due tipologie di aste: l’asta marginale e l’asta competitiva.

Le aste marginali

Questo tipo di asta, riguarda il collocamento di titoli di Stato quali BTP, CTZ, CCT, CCTeu, BTP€i. La caratteristica principale di tale asta è che il prezzo di aggiudicazione è uguale per tutti i partecipanti ed è pari al prezzo espresso dall’ultimo vincitore d’asta. Vediamo meglio come funziona. La Banca d’Italia, partendo dalla quantità da offrire stabilita dal MEF, raccoglie e valuta le offerte degli operatori. Questi possono presentare un massimo di cinque proposte di un ammontare almeno pari a 500mila euro. Le offerte valide, vengono ordinate in senso decrescente di prezzo. Da questo momento, parte il meccanismo di aggiudicazione.

Un esempio pratico

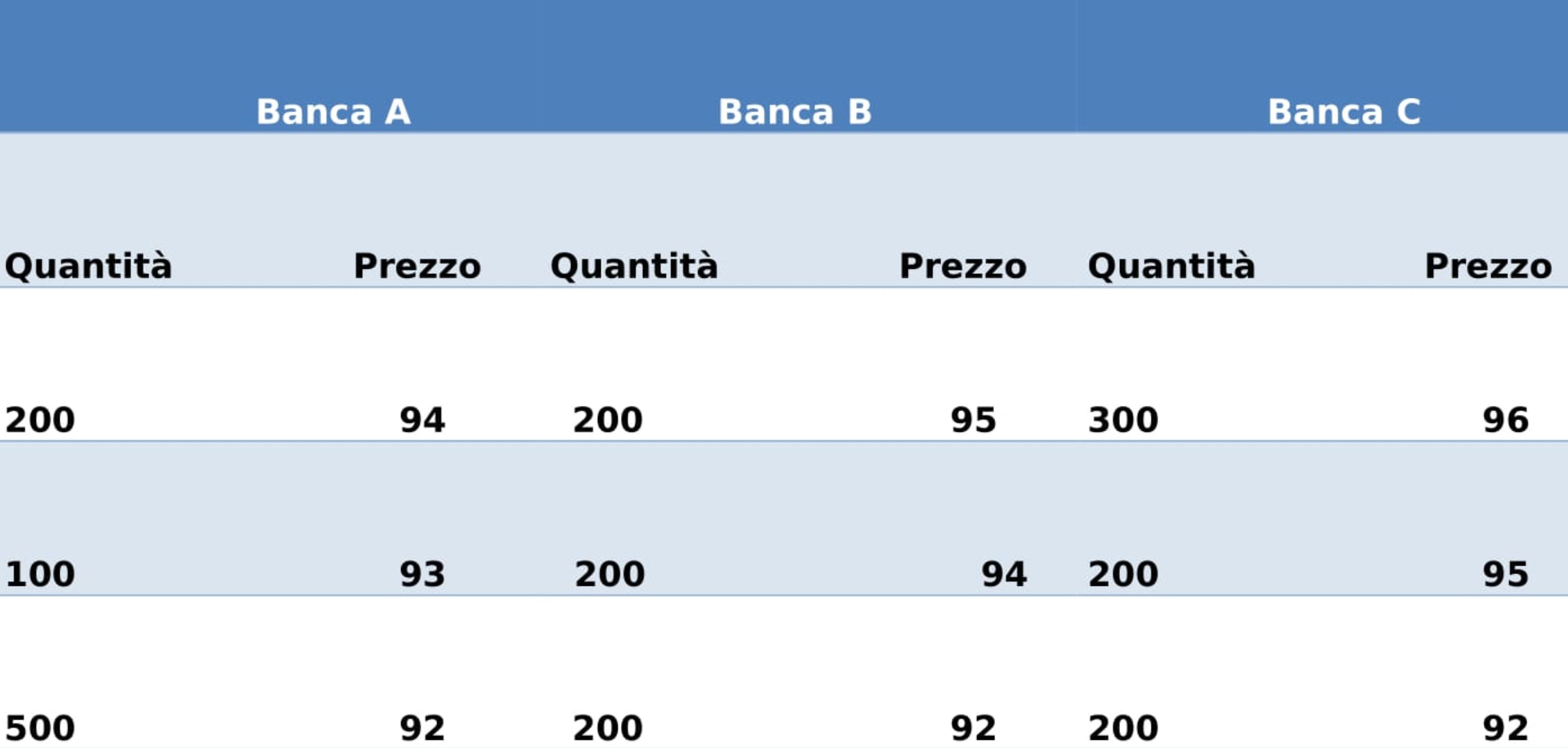

Ipotizzando che il MEF abbia stabilito di emettere BTP per 1000 milioni di euro, le proposte valide delle tre banche partecipanti sono quelle sopra indicate. Ordinandole, si nota che potranno essere soddisfatte le proposte con prezzo 96, 95 e 94. Quelle al prezzo 94 solo parzialmente.

Spiegazione

Al prezzo di 96, la banca C richiede 300, proposta soddisfatta interamente. Restano 700 milioni da collocare. Le banche B e C richiedono 200 al prezzo di 95, quindi verranno soddisfatti. Restano 300 milioni da collocare. Le quantità richieste al prezzo di 94 ossia 400, però, superano la quantità di 300 milioni che possiamo ancora collocare. Si procede assegnando alle banche A e B un quantitativo pari al 75% ( dato dal rapporto tra 400 richiesti e 300 restanti) dunque 150 milioni cadauno. I 1000 milioni sono stati collocati interamente e nessuna delle altre proposte viene accettata. Tutte le banche, pagheranno un prezzo di 94 ossia il prezzo delle ultime proposte accettate.

Le aste competitive

Le differenze principali rispetto all’asta marginale sono le seguenti: l’asta competitiva viene utilizzata per i BOT e gli aggiudicatari ricevono la quantità domandata al prezzo effettivamente offerto in asta. Inoltre, i partecipanti possono fare un massimo di 5 proposte il cui valore minimo corrisponde a 1.5 milioni di euro. Solitamente, gli acquirenti indicano la quantità domandata e il rendimento desiderato. Quest’ultimo sarà compreso in un intervallo i cui estremi sono detti rendimento di salvaguardia (il minimo accoglibile) e rendimento di esclusione (il massimo accoglibile).

Un altro esempio

Ipotizzando che il MEF abbia stabilito di emettere 10mila milioni di BOT, si procede nel seguente modo: le proposte vengono ordinate in senso crescente di rendimento. La banca A riceverà 1200 milioni al 3%, le banche A e B riceveranno in totale 2600 milioni al 3,15 %. In questo modo, finora sono stati emessi 3800 milioni su 10000 quindi non ci sono problemi per l’integrale soddisfazione delle proposte. Procedendo, B e C riceveranno 2600 milioni al 3,40%. La banca C riceverà 1800 milioni al 3,80% per un quantitativo cumulato totale di 8200. La domanda di 2000 milioni al 3,82% sarà soddisfatta parzialmente per un totale pari a 1800 ossia la differenza tra i 10mila milioni disponibili e gli 8200 già emessi. I titoli saranno assegnati quindi al rendimento richiesto, non configurandosi, così, un unico prezzo per tutti.