Crisi finanziaria: la Copula infernale

Businessman Stock Market Crisis Crash Finance Concept

Teoria della Copula e Crisi finanziaria? Si sa, le crisi sono riconducibili a così tante cause che interi libri non basterebbero a spiegarle, e di copule non ha mai sentito parlare nessuno. In particolare, quella del 2008, la più grande degli ultimi anni può trovarne numerose: dai prestiti non garantiti al mercato immobiliare ai derivati e tutte queste insieme e aggiungendone altre sono state le determinanti.

Ma alcuni studiosi hanno trovato un colpevole più infido, più piccolo e meno discusso poiché complesso e delicato.

Stiamo parlando del modello del portafoglio di Li. Protagonista: la Copula.

Per capire di cosa si tratti occorre fare un passo indietro. Non ci soffermeremo a vedere i metodi di simulazione nel dettaglio ovviamente. Ma viaggiare con la mente può già essere un ottimo inizio e poi le cose semplici sono quelle che rimangono di più.

La formula di Li

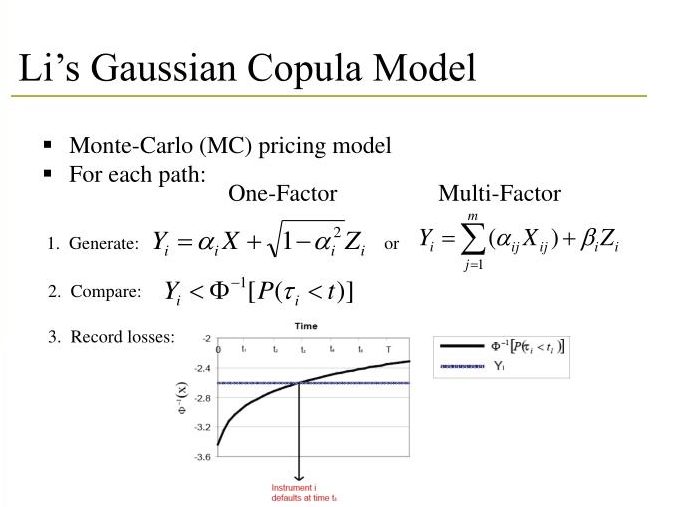

Quindi risposta corta: E’ la formula usata per comprendere il rischio in un insieme di debiti, come anche la cartolarizzazione di securities coperte de mutui. In particolare la Copula di Li in finanza si occupa di vedere il rischio congiunto di default di più strumenti assieme. Questo perché la formula, tramite simulazioni a computer eseguite con metodi Monte Carlo, attribuisce un numero al fattore di rischio di ciascun strumento per poi unirlo a tutti gli altri, ottenendo un valore univoco.

La Teoria delle Copule è una tecnica molto conosciuta dagli addetti ai lavori ed è un campo di ricerca molto attivo. La copula gaussiana è stata ed è tuttora usata per conferire un valore sintetico di rischio assumendo la normalità della distribuzione dei vari rischi.

Il modello in pratica

In sostanza dunque il nostro modello mette insieme una miriade di securities individuali basate sul debito e puff come per magia fa saltare un numero che conferisce la probabilità che tutti gli strumenti vadano male assieme.

Se la correlazione di fallimento fra questi strumenti è bassa, cioè non sono dipendenti o comunque correlate una con l’altra, allora ci ritroveremo con un numero derivante dal modello molto basso, suggerendoci che l’insieme degli strumenti comporta poco rischio.

Ricordiamoci comunque che alla base delle teorie finanziarie c’è la diversificazione del rischio. Su questa diversificazione ad esempio si basa la teoria del CAPM.

I problemi della copula

Fino a qui, tutto fila liscio. Il problema vero, come qualcuno può aver già intuito, è questo: esiste un valore esatto di default per uno strumento? La risposta: magari fosse così.

Usualmente il calcolo per determinare la probabilità di default viene effettuata con l’utilizzo di tutti i dati storici possibili. Una mole troppo grande di dati. E così l’intuizione del signor Li: usare i prezzi dei Credit Default Swap come approssimazione del valore attuale di un possibile default dello strumento.

La formula dunque era semplice, tanto da piacere a tutti: semplici investitori, banche e agenzie di rating come Moody’s e S & P. Venne addirittura tenuta in considerazione per determinare i requisiti di capitale per Basilea 2 in caso di banche con crediti strutturati nei loro bilanci. Il modello era insomma super popolare.

La nascita dell’Inferno

Come i cicli economici ci insegnano, tutto ciò che diventa Boom se non è un vero valore aggiunto è destinato ad esplodere. Ma andiamo con ordine.

Il modello gonfiò una serie di strumenti basati sul credito come CDO (collaterized debt obligations), obbligazioni assicurate dal pagamento di debiti e in particolare la parte di questi strumenti basati sui mutui. A loro volta questi strumenti diedero vita ad una famiglia tutta nuova di derivati: i CDO al “quadrato”. Ossia i CDOs collaterized debt obligations squared, CDO che usavano altri CDO per investire. Cartolarizzazione su cartolarizzazione su cartolarizzazione. Svariati trilioni di dollari vennero investiti in queste operazioni. Dopo tutto, perché no? Grazie al modello si conosceva benissimo il rischio di credito e tutto era sotto controllo.

L’esplosione

Come tutti sappiamo bene, il rischio in realtà non era per niente conosciuto. Ripercorrendo insieme le tappe, siamo arrivati a poter trattare operazioni sul mercato, i CDOs, che sono figli dei CDO che sono frutto di approssimazioni riguardanti il rischio di credito.

Il rischio fu totalmente fuori controllo. Non appena i prezzi delle case salirono e le persone iniziarono a non pagare i propri debiti, i valori di correlazione del default basati sul modello impennarono. Ciò che prima era un valore molto piccolo esplose. In maniera fatale.

Il povero Signor Li, con un dottorato in statistica, proveniente dalla Cina con la sola voglia di fare successo in America con la sua scienza, venne accusato di tutto.

I veri problemi

In realtà il problema nasce dal fatto che, come per molti modelli, le assunzioni sono importanti. I modelli senza assunzioni sono niente.

Ad esempio, una delle assunzioni presenti nel paper di mister Li è che la correlazione rimanesse fissa senza mai cambiare. Ovviamente un assunzione non praticabile in ambito finanziario dove le relazioni fra gli strumenti cambiano così tanto da essere definite fluide.

Insomma, a mio avviso e come dice anche Steve Brown, collega del Prof. Li all’Università di Waterloo dove prese il dottorato, accusare Li della crisi finanziaria è un po’ come accusare Einstein della bomba atomica e del disastro nucleare di Chernobyl. La teoria atomica è stupefacente, ma occhio all’uso che se ne fa. Si può creare energia per tutti o creare bombe distruttive.

In America i poveri investitori erano semplicemente ignari del rischio che stavano correndo. Insomma, chi ci capisce di Copula gaussiana?

E Mister Li?

Per quanto riguarda il povero Signor Li, lasciò Wall Street e tornò in Cina a lavorare come capo del Risk Management presso la China International Capital Corporation Limited e ad insegnare nella sua Waterloo e anche a Shangai.