Irpef: le criticità da superare

Il neo Ministro dell’Economia, Gualtieri, in un’intervista rilasciata alla Repubblica chiude definitivamente all’ipotesi Flat tax, pur lasciando aperta la volontà di riformare l’IRPEF.

Nel programma degli ultimi governi una delle poche costanti emerse è l’intento a voler riformare l’imposta sulle persone fisiche.

In questo articolo, evidenziamo gli aspetti più critici dell’IRPEF e quindi, i nodi da sciogliere.

Le storture di tale imposta riguardano:

- base imponibile;

- deduzioni e detrazioni;

- aliquote.

L’erosione della base imponibile

Uno dei principi cardini dell’IRPEF è l’universalità dei redditi a tale regime d’imposta. Tuttavia, questo principio, alla prova dei fatti, risulta non rispettato. Infatti, sono diversi i redditi sottoposti a regimi alternativi. Si pensi, ad esempio, alla cedolare secca applicata sui proventi derivanti dagli affitti di beni immobili o sulle vincite da giochi d’azzardo, oppure agli interessi attivi bancari sottoposti ad un’imposta alla fonte pari al 26%.

Redditi quindi, non sottoposti al regime di progressività IRPEF, che contestualmente provocano una “discriminazione qualitativa” tra i redditi dei vari contribuenti.

In definitiva, sono esigui i redditi realmente sottoposti ad IRPEF, tra i più importanti ricordiamo quelli da lavoro dipendente e i redditi da lavoro autonomo, ad eccezione di quelle partite IVA che aderiscono al regime forfettario, esteso con la legge di Bilancio 2019.

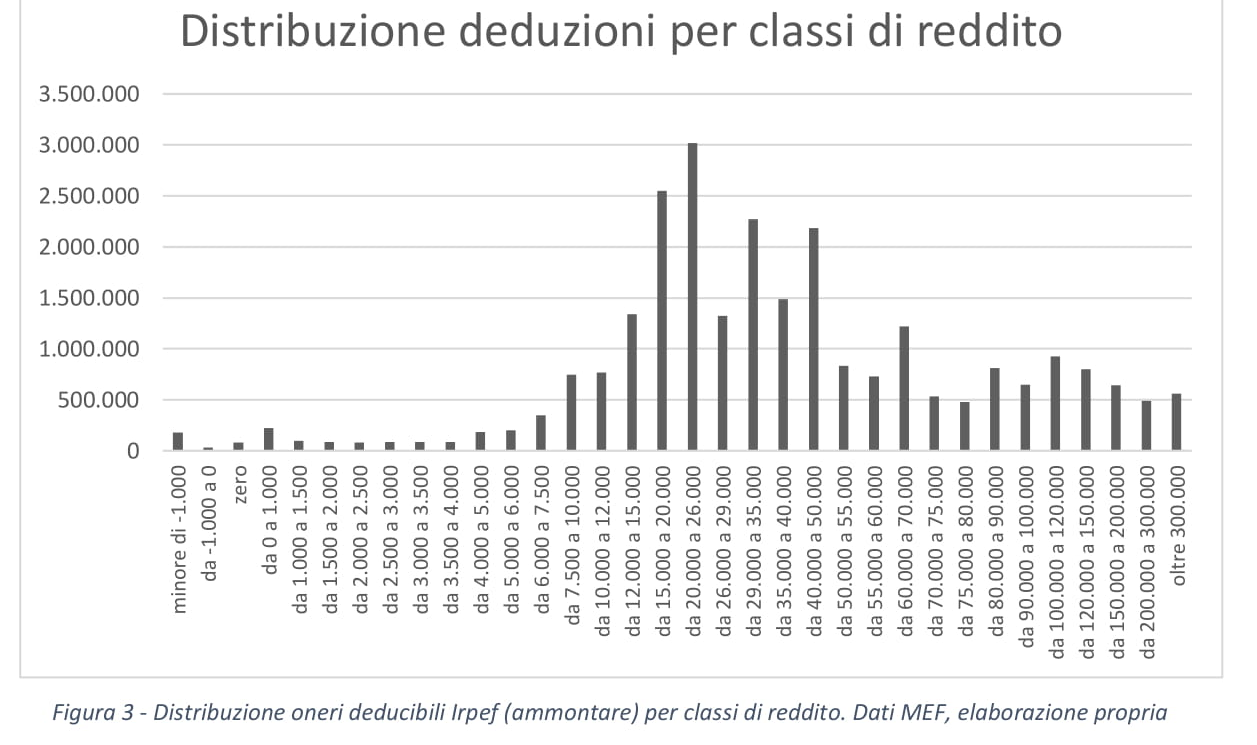

Deduzioni e detrazioni

Per maggiore chiarezza, prima di spiegare i “difetti” dell’impostazione di questi due elementi caratterizzanti il regime IRPEF, occorre dare una definizione agli stessi.

Le deduzioni sono importi che è possibile sottrarre dal reddito complessivo prima dell’applicazione delle aliquote, nel momento cioè di determinazione della base imponibile. Le detrazioni sono invece importi che è possibile sottrarre dall’imposta lorda, dopo cioè l’applicazione delle aliquote, per ridurne l’ammontare.

Sono stati introdotti con l’obiettivo di contribuire a definire la progressività dell’imposta, realizzare la discriminazione qualitativa dei redditi, affrontare problemi di equità orizzontale come la diversa numerosità dei nuclei familiari e la conseguente diversa capacità contributiva degli individui.

La seconda problematica da superare attiene alla questione degli incapienti: molti contribuenti, ovvero, non riescono a fruire effettivamente delle detrazioni a loro indirizzate, non avendo un’imposta lorda da compensare.

Se infatti il reddito imponibile di un contribuente raggiunge già un livello pari a zero grazie a delle deduzioni, oppure l’imposta lorda raggiunge un livello pari a zero grazie a delle detrazioni, il contribuente non pagherà alcuna imposta ma allo stesso tempo, proprio per questo motivo, non avrà alcun reddito imponibile o imposta lorda a cui applicare eventuali altre deduzioni e/o detrazioni. Per questo motivo, lo strumento delle deduzioni e detrazioni si mostra sempre meno adatto a contrastare la povertà e ad assicurare sostegno effettivo a situazioni caratterizzate da basso reddito imponibile o imposta lorda.

Le aliquote

L’aliquota è la grandezza che esprime l’entità del prelievo rispetto al reddito imponibile. Si tratta forse del numero più importante di un sistema tributario.

Si possono distinguere diversi tipi di aliquote:

- le aliquote marginali legali, che rappresentano la percentuale da pagare su ogni euro in più guadagnato dal contribuente a seconda del livello del reddito stesso;

- l’aliquota media è, invece, il rapporto tra l’imposta lorda è la base imponibile;

- le aliquote marginali effettive che calcolano l’imposta da pagare su ogni euro in più guadagnato tenendo conto delle deduzioni e detrazioni presenti.

Il problema verte proprio sulle aliquote marginali effettive: a causa dell’elevato numero di deduzioni e detrazioni e della loro diversa natura, è impossibile effettuare una analisi complessiva delle aliquote marginali nel loro insieme: ciascun contribuente, in conseguenza delle sue tipologie di reddito, della composizione del suo nucleo famigliare e di tutta una serie di altri fattori personali, si troverà di fronte aliquote marginali assai diverse. . La problematicità che emergono sono essenzialmente due: l’andamento erratico e il livello eccessivamente alto delle aliquote marginale.